目前,基础设施建设领域的政府项目(主权担保)日益减少,私人投资的基础设施建设项目已逐渐成为我国承包工程企业开发的重点。但由于相当一部分私人投资者的实力有限,又缺少投资大型基础设施项目的经验和业绩,同时受到项目所在国家投资环境(融资条件)、国别风险等因素的影响,致使项目很难实现融资关闭。由此可见,承包商做出口买方信贷项目(EPC+F)越来越困难了。

新的资金融通趋势,要求承包企业转型升级,通过下大力气培育并形成投、融、建、营一体化的核心能力,实现企业可持续发展。

建设期承包商融资项目(EPC+F)

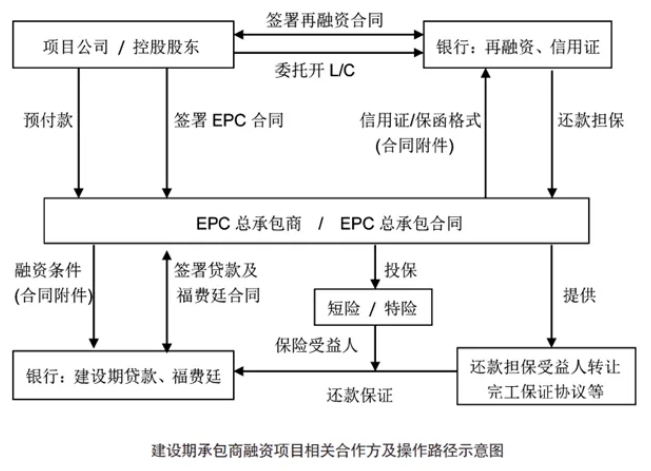

私人投资基础设施项目的业主从规避建设期风险的角度考虑,或者由于投资人实力不够,建设期无法为融资提供足额反担保,那么“预付款+信用证/完工支付保函”模式,或者叫“建设期延付+再融资”模式被广泛采用。

一、贸易支付方式被应用到工程项目上

通常外贸出口项目的支付方式是:预付款+信用证(即期信用证、远期信用证),或者全额信用证。

出口企业取得进口商开具的银行信用证后,安排投保中国信保的出口信用保险(短期出口信用保险、特定合同保险),这样可以在国内商业银行获得流动资金贷款。货物出厂并发运以后,出口企业凭提单、发票、出厂合格证、商检证明等通过银行做信用证议付,收取合同款。

近两年,上述贸易合同的支付方式(预付款+信用证/完工支付保函),在私人投资的工程项目上被广泛采用;此种支付方式适合投保中国信保的短期出口信用保险、特定合同保险(信用期在两年以内)。

二、 EPC+F 模式的发展及应用分析

EPC合同采用“预付款+信用证“支付方式,对于承包商来讲是在建设期为业主提供融资,属于EPC+F项目,但融资性质是卖方信贷。如何应对这一市场变化,需要冷静分析、区别对待。具体分析如下。

对于正常的出口卖方信贷项目,承包商的融资覆盖整个建设期和还贷期,通常贷款期限10年左右,需要投保中国信保的“中长期保险”。而“预付款+信用证”支付方式,要求承包商在建设期自行解决流动资金贷款,项目建成并通过验收后,业主支付全款;准确地讲,承包商为项目业主提供了“建设期卖方信贷”。

综上所述,建设期承包商融资项目的交易模式为:预付款+信用证(远期信用证,备用信用证)+出口信用保险(短险、特险)+流动资金贷款+福费廷(Forfaiting)+再融资合同生效。

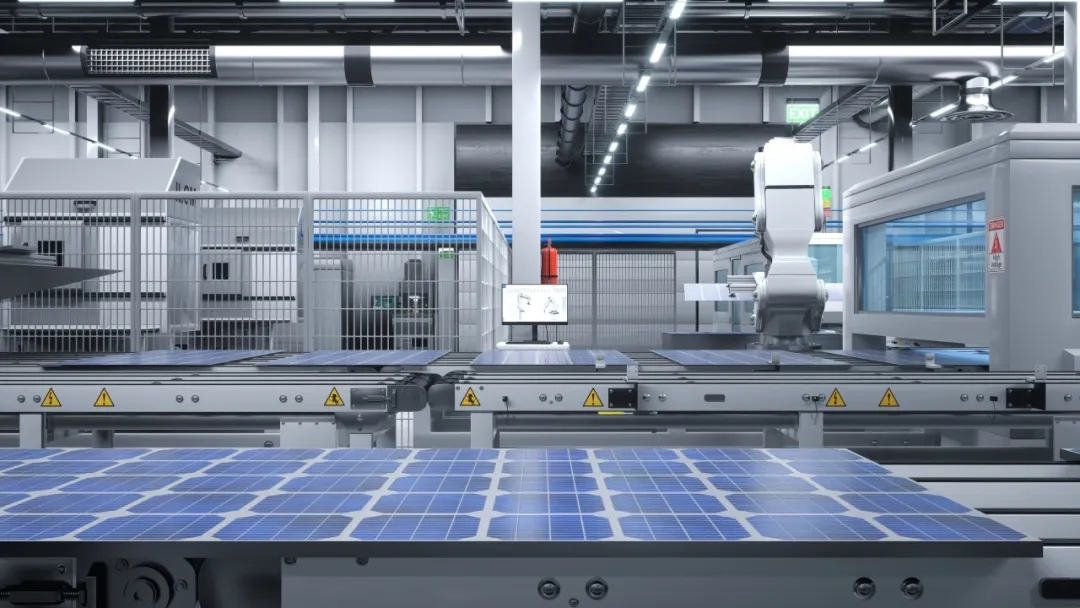

建设期承包商融资项目,适合于信用期在两年以内、出口设备和材料占比高(发运即可确立债权)的工程项目,如光伏发电、风力发电、垃圾发电、污水处理、 供水、生物质发电、燃气电站和燃油电站等。

鉴于“短险”和“特险“是由中国信保 ....

继续阅读 点击登录

优投APP下载

优投APP下载 优投服务号关注

优投服务号关注